Оборотные фонды предприятия их роль и значение в бизнесе

Каждый успешный бизнес, вне зависимости от его размера и сферы деятельности, нуждается в определённых ресурсах, которые позволяют ему функционировать без перебоев и достигать поставленных целей. Эти ресурсы играют ключевую роль в ежедневной деятельности, обеспечивая стабильность и активность фирмы. Умелое управление ими способно значительно повысить эффективность работы и способствовать развитию компании в долгосрочной перспективе.

Содержание статьи:

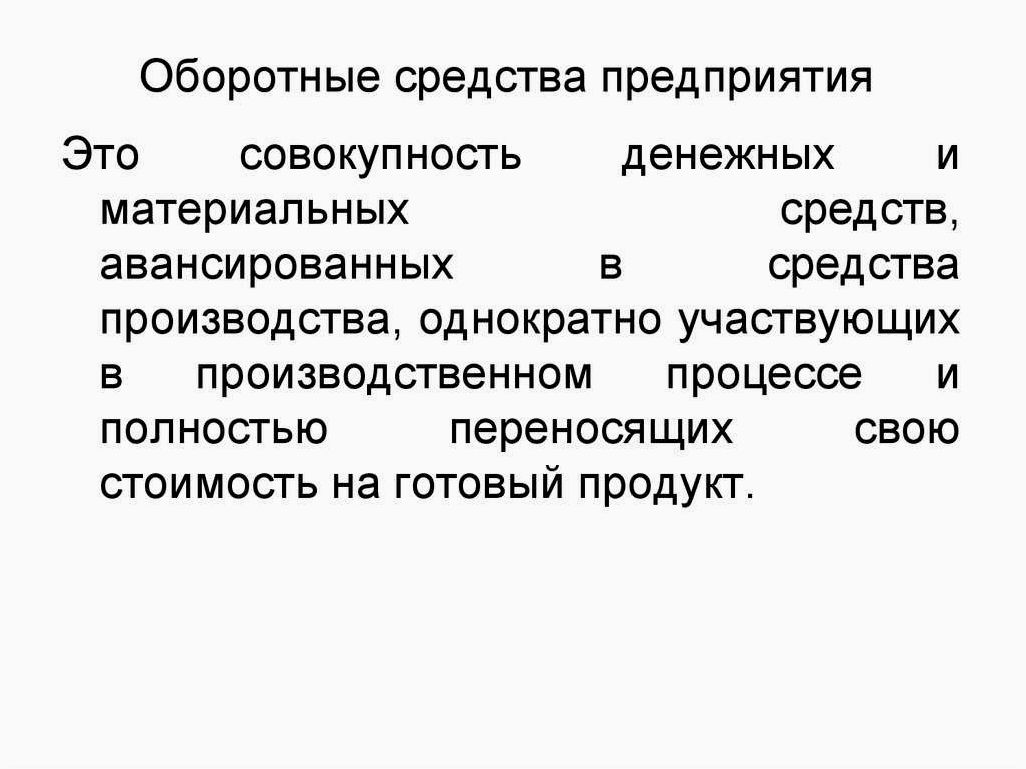

Важность этих активов невозможно переоценить, ведь именно они служат основой для осуществления всех операционных процессов. Они включают в себя множество элементов, таких как материальные запасы, денежные средства и различные обязательства, которые непосредственно влияют на оборачиваемость капитала и финансовую устойчивость. Сбалансированный подход к их использованию позволяет не только поддерживать текущую деятельность, но и заниматься развитием и инновациями.

Понимание структуры и особенностей этих ресурсов является важнейшим аспектом для любого финансового менеджера. Способность контролировать и оптимизировать их использование позволяет создать конкурентные преимущества и адаптироваться к изменяющимся условиям рынка. Таким образом, эффективное управление этими ресурсами становится залогом успешного существования и роста компании в условиях современного бизнеса.

Роль средств в хозяйственной деятельности

В процессе осуществления коммерческой деятельности важнейшее значение имеют ресурсы, которые позволяют организации эффективно функционировать и развиваться. Эти средства не просто служат основой для операций, но и влияют на финансовую стабильность, конкурентоспособность и возможности для роста. Понимание их роли становится ключевым моментом для руководства любого бизнеса.

Влияние на финансовую устойчивость

Эффективное управление ресурсами напрямую связано с финансовой устойчивостью компании. От того, насколько правильно будут использованы средства, зависит общая ликвидность и платежеспособность. Если организация имеет достаточно ресурсов для покрытия краткосрочных обязательств, это создаёт положительный имидж и доверие со стороны партнеров. Напротив, недостаток капитала может привести к финансовым затруднениям и даже краху бизнеса.

Способствование развитию и инновациям

Средства также играют непосредственную роль в поддержке инновационных процессов и модернизации. Инвестиции в новые технологии, обучение персонала и улучшение производственных процессов требуют наличия достаточного капитала. Без этих вложений организация может упустить возможности для роста и уменьшения затрат. Таким образом, ресурсное обеспечение становится не только основой для текущей деятельности, но и катализатором для будущих трансформаций и адаптаций.

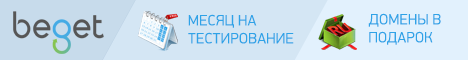

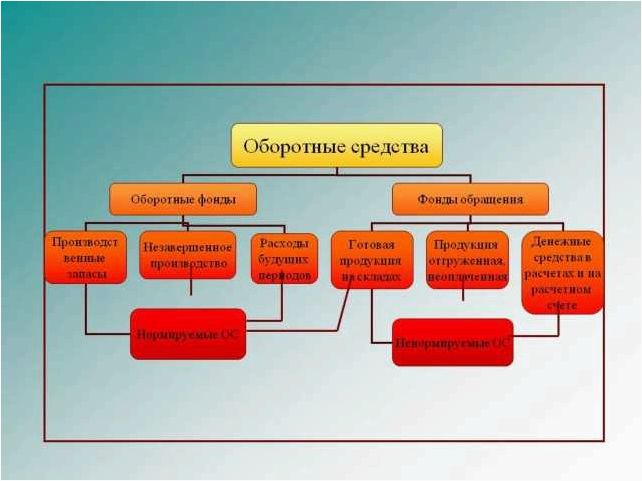

Структура текущих активов: основные элементы

Эффективное управление ресурсами любой организации невозможно без глубокого понимания структуры ее текущих активов. Эти ресурсы представляют собой важнейший компонент финансовой политики, который напрямую влияет на оперативную деятельность и общую устойчивость бизнеса. Каждый элемент данной структуры выполняет свои функции и играет значительную роль в обеспечении бесперебойного потока товаров и услуг, что позволяет достигать поставленных целей.

Денежные средства являются основным элементом текущих активов. Они обеспечивают ликвидность и возможность быстрого реагирования на финансовые вызовы. В современном бизнесе наличие достаточных денежных ресурсов позволяет не только выполнять текущие обязательства, но и инвестировать в новые проекты, улучшая рабочие процессы и увеличивая прибыльность.

Дебиторская задолженность представляет собой следующую важную категорию. Это средства, которые должны быть получены от клиентов за товары и услуги. Управление дебиторской задолженностью критически важно, так как замедление ее погашения может привести к кассовым разрывам и затруднениям в финансировании текущих операций.

Запасы занимают значительную долю в структуре активов. Они включают сырье, незавершенное производство и готовую продукцию. Эффективное управление запасами позволяет минимизировать затраты на хранение и максимально использовать доступные ресурсы. Оптимизация уровня запасов помогает избежать как недостатка, так и избытка, что положительно сказывается на общей рентабельности бизнеса.

Краткосрочные финансовые вложения также являются важной частью структуры. Эти активы могут приносить доход в виде процентов или дивидендов, расширяя финансовые возможности компании. Инвестирование в краткосрочные бумаги позволяет быстро получать ликвидные средства без значительных рисков.

Важным аспектом является предоплата и различные недвижимые активы, такие как арендованные помещения или оборудование. Эти элементы обеспечивают дополнительные преимущества в ведении бизнеса, а также позволяют улучшить производственные процессы.

Таким образом, понимание и эффективное управление структурой текущих активов является ключом к финансовой устойчивости и успешному развитию организации. Каждый элемент выполняет свою функцию, и их взаимодействие формирует основу для достижений в бизнесе.

Формирование и планирование текущих активов

Формирование текущих активов начинается с анализа потребностей бизнеса и определения объема необходимых ресурсов. Этот этап включает в себя оценку производственных мощностей, анализ спроса на продукцию, а также изучение внешних факторов, влияющих на рынок. После того как определены ключевые показатели, можно переходить к расчету необходимых запасов, дебиторской задолженности и денежных средств.

Планирование текущих активов подразумевает разработку стратегий, направленных на поддержание оптимального уровня ресурсов. Важными аспектами этого процесса являются:

| Этап | Описание |

|---|---|

| Анализ потребностей | Изучение текущих и ожидаемых потребностей в ресурсах на основе исторических данных и прогнозов. |

| Оптимизация запасов | Определение минимально необходимого уровня запасов для обеспечения бесперебойного производства. |

| Управление дебиторской задолженностью | Разработка стратегий, направленных на ускорение поступления средств от клиентов. |

| Контроль денежных потоков | Планирование и мониторинг движения денежных средств для избежания кассовых разрывов. |

Важным компонентом успешного формирования и планирования активов является использование современных информационных систем. Они позволяют автоматизировать процессы, получить актуальную информацию о ресурсах в режиме реального времени и проводить более точные прогнозы. Таким образом, интеграция технологий в управление ресурсами помогает минимизировать ошибки и повышает общую эффективность ведения бизнеса.

Заключительным этапом планирования является регулярный контроль выполнения установленных показателей и внесение необходимых корректив в случае отклонений от плана. Это обеспечивает гибкость управления и позволяет быстро адаптироваться к изменяющимся условиям рынка. На протяжении всего цикла формирования и планирования текущих активов важно сохранять баланс между рисками и потенциальной выгодой, что станет залогом устойчивости и успешного функционирования бизнеса.

Методы оценки краткосрочных активов

1. Метод оценки по первоначальной стоимости

Первоначальная стоимость предполагает, что активы оцениваются по цене, за которую они были приобретены. Этот метод прост и прозрачен, поскольку подразумевает наличие соответствующих документов, подтверждающих затраты на приобретение. Однако он не всегда отражает текущую рыночную стоимость и может не учитывать амортизацию.

2. Рыночный метод оценки

Рыночный метод основывается на анализе текущих цен на аналогичные активы на рынке. Для его применения необходимо исследовать рынок, чтобы выявить справедливую стоимость. Этот подход позволяет учитывать колебания цен и изменяющееся состояние рынка, что делает его полезным для анализа ликвидности и актуальных финансовых оценок.

Эффективное управление краткосрочными активами требует применения различных методов оценки, так как каждое из них имеет свои плюсы и минусы. Важно выбирать наиболее подходящий метод в зависимости от целей и специфики бизнеса, чтобы обеспечить максимальную эффективность использования ресурсов.

Таким образом, выбор метода оценки краткосрочных активов — это не просто механический процесс, но и стратегическое решение, которое должно основываться на глубокой аналитике и понимании рыночной ситуации.

Влияние ликвидных активов на финансовую стабильность

Финансовая устойчивость любого бизнеса в значительной степени зависит от наличия и управления активами, которые можно быстро превратить в деньги. Эти ресурсы играют ключевую роль в обеспечении текущих обязательств и поддержании нормального функционирования компании. Правильное обращение с подобными активами помогает избежать платежных трудностей и гарантирует соблюдение финансовой дисциплины.

Ликвидные ресурсы представляют собой те активы, которые могут быть легко конвертированы в денежные средства. Они включают наличные деньги, банковские депозиты, а также краткосрочные инвестиции. Эффективное управление такими ресурсами требует тщательного анализа потребностей компании и предстоящих финансовых обязательств. Оценка ликвидности позволяет менеджерам оперативно реагировать на изменения в рыночной среде и принимать обоснованные решения для поддержания финансовой стабильности.

Одним из основных преимуществ управления ликвидными активами является возможность своевременно реагировать на неожиданные ситуации, такие как экономические колебания или временные финансовые затруднения. Кроме того, высокий уровень ликвидности может стать залогом надежности компании в глазах кредиторов и партнеров, что, в свою очередь, способствует более выгодным условиям сотрудничества.

Степень ликвидности предприятия также имеет влияние на его инвестиционную привлекательность. Инвесторы часто оценивают финансовые показатели компании с точки зрения их способности быстро расплатиться по долгам и поддерживать оптимальные запасы средств. Тем самым управление ликвидными активами напрямую отражает на финансовых отношениях с внешними партнерами и влияет на возможности привлечения капитала.

Методы оценки текущих активов

Эффективное управление финансами организаций требует регулярной оценки текущих активов. Этот процесс позволяет не только понимать, какое количество ресурсов доступно для хозяйственной деятельности, но и оценивать эффективность их использования. В этом разделе мы рассмотрим различные подходы и инструменты, которые могут помочь в анализе текущих активов. Эффективность современных методов оценки напрямую влияет на финансовое состояние и функциональную стабильность компании.

Основные методы

Существует несколько ключевых методов, которые применяются для анализа и оценки активов. Каждый из них имеет свои особенности и предназначен для достижения определенных целей:

- Метод финансовых коэффициентов: Этот метод включает в себя использование различных финансовых коэффициентов, таких как текущая ликвидность, быстрее оборачиваемые активы и другие, которые помогают определить, насколько эффективно используются активы.

- Метод анализа структуры: Данный подход позволяет оценить соотношение отдельных видов активов в общей структуре, выявить их значимость и определить, какие из них требуют более пристального внимания.

- Метод сравнительного анализа: Сравнительные оценки позволяют сопоставить показатели текущих активов с аналогичными данными других организаций или отраслей, что помогает выявить сильные и слабые стороны.

- Метод денежных потоков: Анализ притоков и оттоков денежных средств, связанных с движением активов, предоставляет информацию о ликвидности и способности активов генерировать денежный поток.

Факторы, влияющие на оценку

При оценке текущих активов необходимо учитывать ряд факторов, которые могут повлиять на результаты анализа:

- Рыночная ситуация: Изменения на рынке, такие как колебания цен, могут значительным образом влиять на стоимость активов.

- Условия хранения и обращения: Состояние имущества и его доступность для использования также играют важную роль в оценке их эффективности.

- Период оценки: Время, в течение которого происходил анализ, может изменить восприятие активов, так как их стоимость может колебаться с течением времени.

Таким образом, правильная и своевременная оценка текущих активов является необходимым условием для достижения финансовой устойчивости и максимизации доходности любой организации.