Фондовый рынок акции и облигации в современном мире

Данный раздел посвящен особенностям рынка, на котором деятельность множества участников зиждется на обмене активами с целью получения прибыли. Здесь пересекаются интересы инвесторов, компаний и государственных структур, создавая сложную, но увлекательную экосистему. Понимание механизмов, управляющих этим пространством, открывает перед каждым желающим широкие горизонты для создания собственного капитала.

Содержание статьи:

На этом многообразном поле особое внимание уделяется двум основным категориям активов, каждая из которых обладает уникальными характеристиками и рисками. Первая группа инструментов позволяет инвесторам стать совладельцами компаний, что, несомненно, влечет за собой возможности получения дивидендов и роста капитализации. В то время как вторая категория привлекает более консервативные подходы, предлагая гарантированный доход и меньшую степень риска.

Важность этой темы невозможно переоценить, ведь грамотное инвестирование может служить мощным механизмом накопления благосостояния. Владение знаниями о данных инструментах позволяет не только эффективно управлять личными финансами, но и способствует формированию устойчивого понимания экономической среды. Таким образом, исследование этого сектора становится важным шагом на пути к финансовой независимости.

Что такое ценные инструменты?

Основные аспекты, связанные с данными активами, включают:

- Функции: они выполняют различные роли, такие как обеспечение ликвидности и капитала.

- Типы: существуют различные категории, каждая из которых имеет свои характеристики и параметры.

- Цели: инвесторы пользуются ими для достижения определенных финансовых целей, включая долгосрочные и краткосрочные вложения.

Каждый из инвестиционных инструментов обладает уникальными свойствами и особенностями, что позволяет инвесторам выбрать наиболее подходящие варианты в зависимости от их финансовых целей и уровня риска, который они готовы взять на себя. Разделяя активы на основные категории, можно выделить несколько ключевых типов, каждый из которых имеет свои преимущества и недостатки.

Разновидности инвестиционных инструментов

Существует несколько видов активов, используемых для инвестирования, каждый из которых можно классифицировать по разным критериям:

- Долговые инструменты: предоставляют финансирование за счет займа и работают на основе процентных выплат.

- Долевая собственность: связаны с правом на часть компании и могут предоставлять как дивиденды, так и возможность увеличения капитала.

- Производные инструменты: их стоимость зависит от других активов и используются для хеджирования или спекуляции.

Выбор инвестиционного инструмента в значительной степени зависит от финансовых целей и методов планирования. Каждый актив сохраняет свой потенциал для развития и может быть адаптирован под индивидуальные стратегии инвестиционного процесса.

Роль инвестиционных инструментов в экономике

Эти активы играют важную роль в экономике, обеспечивая:

- Привлечение капитала для компаний, что способствует их росту и развитию;

- Доступ инвесторов к различным инструментам для создания разнообразного портфеля;

- Стимулирование экономической активности за счет перераспределения ресурсов.

Таким образом, инвестиционные инструменты способны не только генерировать доход для своих владельцев, но и поддерживать экономический рост на макроэкономическом уровне, обеспечивая стабильность и процветание в финансовой системе.

Разновидности акций и их виды

Классификация акций

Существует несколько основных типов инструментов, которые можно выделить в зависимости от их функциональности и условий. В первую очередь, это обычные и привилегированные типы. Обычные предоставляют своим владельцам право голоса на собрании акционеров и часть прибыли в виде дивидендов. Привилегированные, хоть и не дают право голоса, обладают определёнными преимуществами, такими как гарантированные выплаты дивидендов, что делает их привлекательными для определённой категории инвесторов.

Различия по отраслям и регионам

Также важно учитывать, что акции могут существенно различаться в зависимости от отрасли и региона, в котором действующая компания ведет свою деятельность. Например, технологические, финансовые и промышленные ценные инструменты имеют свои уникальные характеристики и могут реагировать на экономические изменения по-разному. Региональная принадлежность также играет свою роль. Компании из развивающихся стран могут демонстрировать более высокие темпы роста, но и риски могут быть существенно выше.

Таким образом, правильное понимание и классификация инструментов позволяет инвесторам принимать обоснованные решения и строить эффективные инвестиционные стратегии в соответствии с их уникальными условиями. Исследование различных типов предоставляет возможность лучше оценить возможности получения дохода и управления рисками в течение инвестиционного процесса.

Функции долговых инструментов в инвестициях

Долгосрочные и краткосрочные инвестиции

Одной из основных функций долговых инструментов является возможность получения фиксированного дохода в течение определённого срока. Инвесторы могут выбирать между краткосрочными и долгосрочными вложениями, что позволяет им адаптировать стратегии в зависимости от своих целей. Например, краткосрочные инструменты могут быть использованы для накопления средств на ближайшие расходы, тогда как долгосрочные — для обеспечения финансовой стабильности в будущем.

Диверсификация портфеля

Долговые инструменты также играют важную роль в диверсификации инвестиционного портфеля. Они могут обеспечить баланс и уменьшить общие риски, ассоциируемые с другими активами. Инвестируя в различные классы долговых инструментов, можно снизить вероятность потерь в случае негативных изменений на рыночной арене.

| Функция | Описание |

|---|---|

| Получение фиксированного дохода | Инвесторы получают заранее определенные выплаты в виде процентов. |

| Долгосрочное планирование | Используются для накопления средств на будущее, позволяя планировать финансовые расходы. |

| Управление рисками | Способствуют снижению общей рыночной неопределенности в портфеле. |

| Диверсификация | Позволяют получить доступ к различным секторам экономики, уменьшая риски. |

Таким образом, вложения в долговые инструменты обладают существенными преимуществами, способствуя формированию надежного финансового будущего для инвесторов. Эти инструменты предлагают не только защиту капитала, но и возможность организовать эффективное управление активами в соответствии с финансовыми целями и стратегиями.

Риски и выгоды вложений в акции

Вложение средств в финансовые инструменты подразумевает как возможности, так и риски, влияющие на итоговую доходность инвестиций. Разные типы активов могут приносить как значительную прибыль, так и серьезные убытки в зависимости от множества факторов, таких как экономическая обстановка, рыночные тренды и индивидуальные особенности компаний. Инвесторы должны тщательно анализировать свои возможности и риски, прежде чем принимать решения о распределении своего капитала.

Одним из ключевых преимуществ инвестирования является возможность получения высокой доходности. На протяжении истории активы, связанные с предприятиями, зачастую показывали рост цен, обеспечивая владельцам отличные дивиденды и прирост капитализации. Это привлекает множество участников, которые стремятся извлечь выгоду из успешной деятельности компаний.

Однако, вложения также несут риски, которые могут значительно повлиять на уровень доходности. Одним из главных факторов риска является волатильность. Цены на активы могут колебаться под воздействием различных факторов: изменений в экономике, политических ситуаций, а также внутренних проблем компаний. Эти колебания могут приводить как к временным потерям, так и к серьезным финансовым последствиям.

Кроме того, вложение может привести к потере капитала. Если компания оказывается в кризисной ситуации, её активы могут потерять в стоимости или вовсе обесцениться. Инвесторы должны понимать, что заведомо высокая доходность зачастую сопряжена с повышенными рисками, и важно уметь ими управлять.

Важно отметить, что успешные инвесторы часто диверсифицируют свои вложения, распределяя средства между различными активами. Это позволяет уменьшить риски и улучшить шансы на получение стабильного дохода. Правильное распределение капитала также включает в себя анализ рынка и владение актуальной информацией о состоянии компаний и их финансовых показателях.

Таким образом, стремление к прибыли влечёт за собой определённые риски, которые могут как способствовать увеличению капитала, так и приводить к его утрате. Инвесторы должны тщательно взвешивать все «за» и «против», принимая взвешенные решения о своих вложениях.

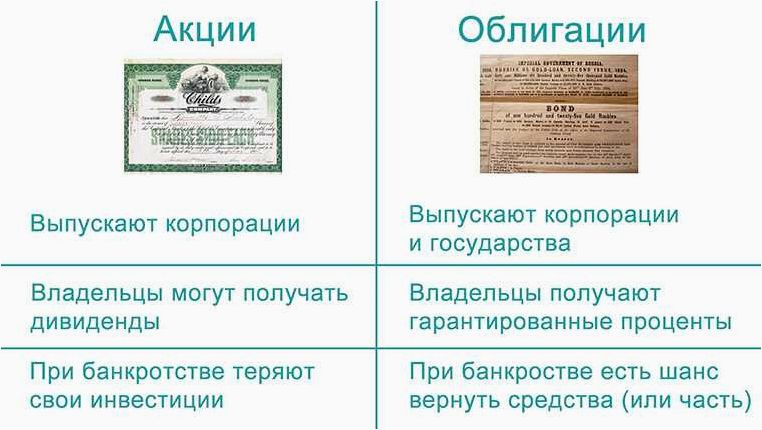

Сравнение акций и облигаций

1. Характеристики активов

Первое, на что следует обратить внимание, это ключевые характеристики обоих классов активов:

- Степень риска: Инвестиции в долевые инструменты могут приносить как высокие прибыли, так и значительные убытки, в то время как долговые обязательства обычно считаются более безопасными.

- Доходность: Долговые инструменты часто предлагают фиксированные процентные платежи, тогда как долевые активы могут зависеть от результатов деятельности компании.

- Периодичность дохода: Инвесторы в долговые обязательства чаще получают регулярные выплаты, тогда как владельцы долей могут быть зависимы от дивидендной политики компании.

2. Перспективы роста

Долговые обязательства и долевые инструменты по-разному реагируют на изменения экономической ситуации:

- Долговые инструменты: Обычно не растут в цене так быстро, как долевые, но и их стоимость колеблется менее заметно.

- Долевые активы: Могут привести к значительному росту капитала в случае успешного развития компании, что в свою очередь может привести к повышению их рыночной стоимости.

3. Налогообложение

При вложении средств также важно учитывать налогообложение:

- Долевые активы: При получении дивидендов и продаже таких активов могут возникать налоговые обязательства, которые варьируются в зависимости от законодательства.

- Долговые инструменты: Проценты по долговым обязательствам также подлежат налогообложению, но существуют различные налоговые льготы для инвесторов.

4. Выбор подходящего инструмента

Каждому инвестору важно понимать свои финансовые цели и горизонты. Выбор между двумя классами активов зависит от:

- Финансовых целей: Нужен ли гарантированный доход или возможность роста капитала?

- Толерантности к риску: Готовы ли вы терпеть колебания стоимости для достижения большего дохода?

- Временного горизонта: На какой срок вы планируете инвестировать свои средства?

В конечном счете, комбинация различных активов может обеспечить оптимальный баланс риска и доходности, позволяя инвесторам достичь своих финансовых целей. Знание особенностей каждого из классов активов поможет принятия более обоснованных решений в мире инвестиций.

Инвестиции в финансовые инструменты представляют собой интересное и многогранное занятие. Одновременно с возможностью получения прибыли, такие вложения несут в себе и определенные риски. Среди множества доступных вариантов, особенно выделяются две категории, каждая из которых имеет свои особенности, преимущества и недостатки. В этом разделе мы рассмотрим основные различия между этими двумя направлениями инвестирования.

Характеристики активов

Первый тип активов, как правило, дает инвестору право на долю в прибыли компании, что может привлечь тех, кто ищет высокий уровень доходности. Такие вложения часто отвечают за изменения стоимости в зависимости от рыночной ситуации и результатов деятельности эмитента. Второй же тип зачастую служит более стабильным инструментом, предоставляющим фиксированный доход на протяжении определенного срока. Это делает его подходящим выбором для тех, кто предпочитает минимизировать риски и получать предсказуемые выплаты.

Риски и доходность

При сравнении данных категорий активов важно учесть уровень риска, связанный с каждым из них. Первый вид инвестиций несет в себе большую волатильность, что может привести к значительным убыткам или, наоборот, ощутимой прибыли в зависимости от рыночных колебаний. В противоположность им, второй вид предоставляет более безопасный путь, но и ожидаемая доходность здесь, как правило, ниже. Этот фактор делает его более привлекательным для клиентов, желающих сохранить свои сбережения и получать регулярные выплаты без высокой степени неопределенности.