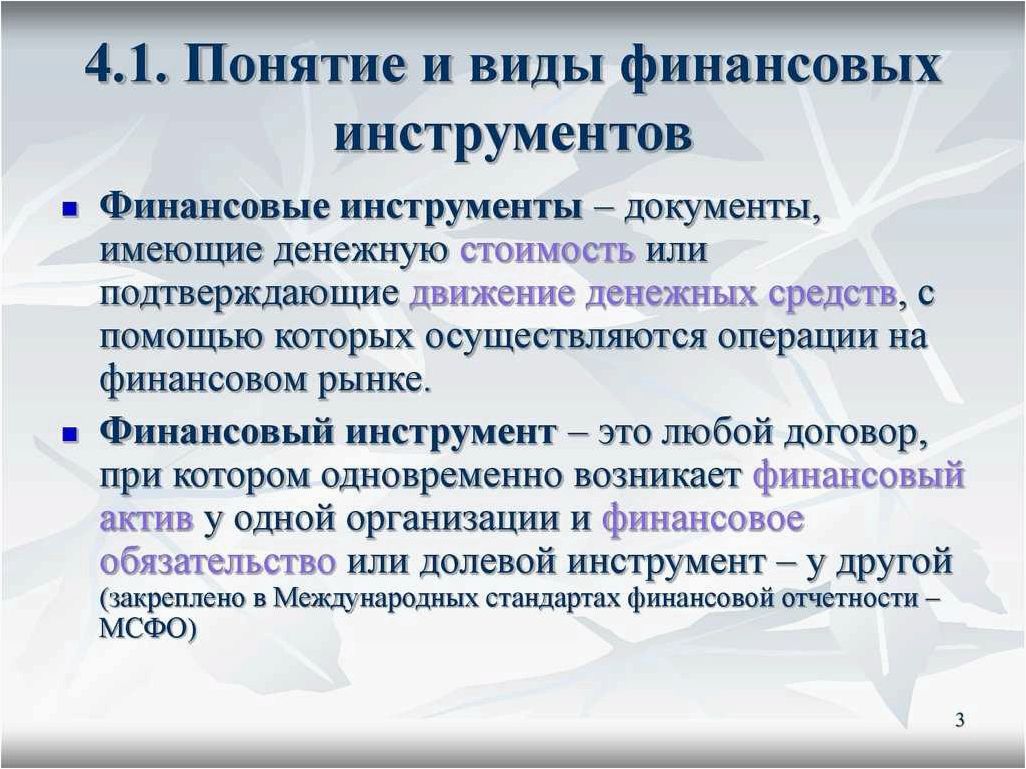

Эффективные финансовые инструменты для управления капиталом

В современном экономическом мире существует множество способов, позволяющих оптимизировать и приумножать свои финансовые ресурсы. Каждый из них предлагает уникальные возможности и подходы, которые могут помочь как отдельным людям, так и организациям достигнуть своих целей. Важно понимать, что правильный выбор обеспечивает не только защиту сбережений, но и потенциальный рост активов.

Содержание статьи:

Различные механизмы, используемые в данной сфере, позволяют пользователям разрабатывать стратегии, ориентированные на конкретные потребности и рисковые предпочтения. Эти средства могут варьироваться от традиционных методов до инновационных решений, охватывающих широкий спектр возможностей для эффективного управления капиталом. Спокойствие и уверенность в завтрашнем дне возможны только при условии осознанного подхода к выбору тех самых средств.

Обширное разнообразие представленных вариантов позволяет каждому найти то, что соответствует его индивидуальному стилю. Будь то стремление обеспечить стабильность для своей семьи или желание растить богатство, необходимо знакомиться с разными способами, прежде чем принимать решение. Информированность в данном вопросе является ключом к успеху.

Как бы вы ни смотрели на управление ресурсами, важно помнить, что использование опытных советов и совокупности знаний может стать основой для уверенного движения к намеченным целям. Скоро мы рассмотрим наиболее распространенные подходы и методы, которые пользуются популярностью и могут доказать свою эффективность.

Проблемы и риски финансовых активов

Нестабильность рынков — одна из наиболее значительных рисков, с которыми сталкиваются владельцы активов. Цены на различные виды капиталовложений могут изменяться под влиянием экономических, политических и социальных факторов. Эти колебания могут приводить к убыткам, если инвестиции не были своевременно проданы или перераспределены.

Также немаловажным является кредитный риск, который присутствует в случае вложений в долговые обязательства. Это связано с возможностью того, что эмитент облигаций или другой заемщик не сможет выполнить свои обязательства по выплате процентов или основной суммы долга. В таких случаях инвесторы могут не только потерять часть своих средств, но и столкнуться со сложностями при возврате вложенных активов.

Еще одной проблемой является ликвидность. Активы, которые сложно быстро продать без значительных потерь в цене, могут стать источником проблем для инвесторов. В условиях рыночной нестабильности наличие ликвидных капиталовложений имеет критическое значение, так как может потребоваться быстрая реализация активов для покрытия расходов или сохранения финансовой устойчивости.

Не стоит забывать и о операционных рисках, которые могут возникать в процессе управления активами. Это включает в себя любые неудачные сделки, ошибки при расчетах, проблемы с доступом к необходимой информации или технологические сбои. Инвесторы должны быть готовы к подобным ситуациям и иметь продуманные механизмы для их минимизации.

Наряду с вышеозначенными рисками, также имеется вероятность манипуляций на рынке, когда отдельные участники или группы участников могут пытаться влиять на цены активов для достижения своих целей. Это создает дополнительные сложности в принятии обоснованных инвестиционных решений.

Таким образом, проблемы и риски, связанные с управлением капиталом, многогранны и многообразны. Они требуют от инвесторов осознанного отношения к выборам и постоянного мониторинга ситуации на рынке, чтобы минимизировать потенциальные потери и максимально эффективно управлять своими активами.

Рынок ценных бумаг: основы и перспективы

Рынок, на котором осуществляются операции по купле-продаже ценных бумаг, представляет собой сложную и динамичную систему, в которой участники взаимодействуют друг с другом, стремясь достичь своих финансовых целей. Этот сегмент экономики играет ключевую роль в перераспределении ресурсов, регулировании доходности и предоставлении инвесторам возможности увеличения капитала через приобретение различных активов.

Основные характеристики рынка ценных бумаг

Функционирование рынка основывается на ряде ключевых характеристик, которые способствуют его устойчивости и эффективности:

- Ликвидность: Возможность быстро купить или продать активы без значительных потерь в стоимости.

- Прозрачность: Наличие информации о спросе и предложении на рынке позволяет участникам принимать обоснованные решения.

- Ценовая стабильность: Регулярное движение цен способствует формированию адекватной оценки стоимости активов.

- Доступность: Разнообразие инструментов и образовательной информации позволяет различным категориям инвесторов участвовать в торгах.

Перспективы развития рынка

Анализ текущих трендов показывает, что в будущем рынок ценных бумаг будет развиваться под влиянием нескольких ключевых факторов:

- Технологические инновации: Внедрение блокчейн-технологий и автоматизированных торговых систем сделает рынок более эффективным и безопасным.

- Глобализация: Увеличение международных инвестиций приведет к росту интереса к акциям зарубежных компаний.

- SRI и ESG: Инвесторы все чаще обращают внимание на социальные и экологические аспекты, что изменяет правила игры на рынке.

- Появление новых активов: Развитие криптовалют и других альтернативных инструментов расширяет горизонты для инвесторов.

Криптовалюты как новый актив

В последние годы криптовалюты привлекли внимание как альтернативная форма капитала, которая вызывает интерес у широкого круга людей и инвесторов. Эти цифровые активы, основанные на технологиях блокчейн, обещают инновационные подходы к ведению финансовых операций и созданию новых возможностей для создания богатства. В этом разделе мы рассмотрим природу криптовалют, их особенности, риски и потенциал для дальнейшего роста.

Сущность и особенности криптовалют

Криптовалюты представляют собой децентрализованные цифровые деньги, которые функционируют на базе технологии блокчейн. Этот принцип предоставляет высокую степень безопасности и прозрачности, поскольку информация о каждую транзакцию хранится в открытом реестре, доступном всем участникам сети. Благодаря децентрализованной природе криптовалют, они не зависят от государственных учреждений или финансовых организаций, что делает их особенно привлекательными для тех, кто стремится к свободе и независимости в своих финансовых делах.

Одной из ключевых особенностей криптовалют является их волатильность. Цены на цифровые активы могут колебаться с высокой скоростью, что создает как возможности для быстрого получения прибыли, так и риски значительных убытков. Инвесторы должны быть готовы к этому нестабильному рынку и учитывать, что подобные колебания могут влиять на личные финансовые решения.

Потенциал и риски новых активов

Криптовалюты предлагают множество преимуществ, включая возможность проведения транзакций без посредников, снижение операционных издержек и скорость расчетов. Однако они также сопряжены с определенными угрозами, такими как возможность взлома платформ для обмена, мошенничество и регуляторные ограничения. Поэтому инвесторам важно тщательно анализировать рынок, соблюдать меры безопасности и быть в курсе изменений законодательной базы.

Несмотря на существующие риски, многие эксперты считают, что криптовалюты займут значительное место в мировой экономике. Специалисты предсказывают внедрение технологий блокчейн в различные отрасли, что может стать катализатором нового экономического роста. Однако для достижения этого необходимы подходящие условия, включая адекватное регулирование и технологические инновации.

Доступные способы управления капиталом

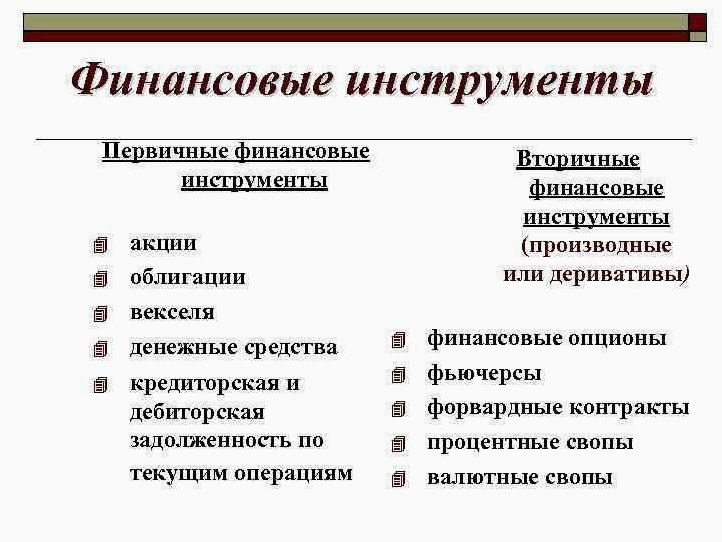

- Диверсификация активов: Одним из основных принципов управления капиталом является диверсификация. Это позволяет снижать риски, распределяя средства между различными видами вложений. Например, можно рассмотреть сочетание следующих категорий:

- Недвижимость

- Акции

- Облигации

- Криптовалюты

- Анализ рисков: Каждый актив несет в себе определенные риски. Важно тщательно анализировать потенциальные угрозы, связанный с теми или иными вложениями, чтобы минимизировать финансовые потери. В большинстве случаев рекомендуется использовать следующие методики анализа:

- SWOT-анализ

- Стресс-тесты

- Моделирование сценариев

- Выбор правильной стратегии: Управление капиталом требует четкой стратегии, которая будет соответствовать целям инвестора. Существует несколько стратегий, среди которых можно выделить:

- Активное управление — частое совершение сделок с целью получения быстрой прибыли.

- Пассивное инвестирование — долгосрочные вложения с минимальным вмешательством.

- Смешанный подход — комбинирование обеих стратегий для сбалансированного роста активов.

- Использование технологий: Современные достижения в области технологий играют ключевую роль в управлении капиталом. Программные решения и мобильные приложения помогают отслеживать состояние активов, а также автоматизируют процессы торговли. Некоторые примеры технологий:

- Робо-адвайзеры

- Платформы для социального трейдинга

- Аналитические инструменты для прогноза рынка

Таким образом, существует множество способов для управления средствами, каждый из которых может быть адаптирован под индивидуальные нужды и цели. Основная задача заключается в том, чтобы выбирать подходящие методы в зависимости от своих рисков и ожиданий. Это позволит не только сохранить, но и приумножить капитал с течением времени.

К основным подходам к управлению капиталом можно отнести:

- Диверсификация портфеля. Этот метод предполагает распределение средств между различными активами для снижения рисков. Диверсификация может включать:

- Инвестиции в различные сектора экономики;

- Распределение капитала между акциями, облигациями и недвижимостью;

- Использование различных валют для защиты от местных рисков.

- Регулярный мониторинг и ребалансировка. Проведение регулярного анализа портфеля позволяет своевременно вносить изменения в соответствии с изменениями на рынке:

- Корректировка долей активов в зависимости от их производительности;

- Выявление и устранение убыточных вложений;

- Анализ текущих трендов для выявления новых возможностей.

- Использование стратегий хеджирования. Это подход, позволяющий снизить потенциальные потери, используя защитные инструменты. Примеры включают:

- Опционы и фьючерсы;

- Стратегии короткой продажи;

- Инвестиции в золото и другие защитные активы.

- Активное управление. Эта стратегия предполагает регулярные сделки с целью извлечения выгоды из рыночных колебаний:

- Торговля на коротких промежутках времени;

- Спекуляция на новостях и событиях;

- Использование технического анализа для принятия решений.

- Консервативное инвестирование. Подход, ориентированный на стабильный доход и минимальные риски. Основные принципы включают:

- Инвестиции в высококачественные активы;

- Долгосрочное удержание позиций;

- Сосредоточение на облигациях и дивидендных акциях.

Каждый из перечисленных методов имеет свои преимущества и недостатки, и их выбор зависит от индивидуальных целей и готовности к риску. Умелое сочетание различных стратегий может значительно повысить эффективность управления активами и обеспечить финансовую устойчивость в долгосрочной перспективе.