Банковская система и центральный банк основные операции коммерческих банков

Финансовые учреждения играют важнейшую роль в экономике, обеспечивая стабильность и поддержку для созидательных процессов. Их взаимодействие с клиентами и друг с другом создает основу для эффективного управления денежными потоками и развитием кредитования. На этом фоне возникает необходимость рассмотреть, как именно работают важнейшие элементы, включая главные учреждения, отвечающие за эмиссию и регулирование средств.

Содержание статьи:

Кредитные организации имеют разнообразные функции, которые способствуют развитию рынка и удовлетворению потребностей граждан и предприятий. Они обеспечивают население разными финансовыми услугами, начиная от хранения капитала до предоставления займов. Важным аспектом их работы является также сотрудничество с государственными структурами, направленное на достижение экономической стабильности.

Кроме того, существует ряд специфических процессов, необходимых для функционирования этих институтов. Рынок финансов требует от них определенных мер предосторожности и стратегий управления рисками, что в свою очередь способствует росту доверия со стороны клиентов. Углубленное понимание этих аспектов позволит лучше осознать динамику работы и важность взаимодействия между различными игроками финансового поля.

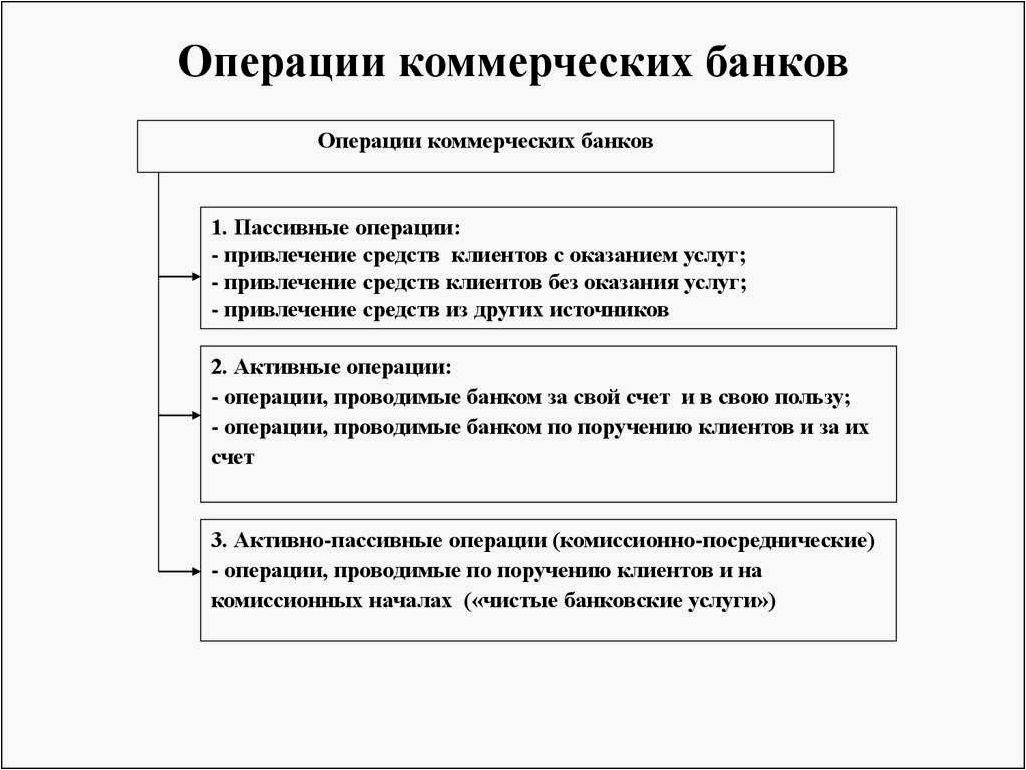

Функции национального финансового учреждения

Осуществление эмиссии валюты — одна из ключевых обязанностей данного учреждения. Оно имеет исключительные полномочия на выпуск национальных денежных знаков, что позволяет контролировать объём денежной массы в обращении и, соответственно, поддерживать стабильность цен. Через управление объемом денег, учреждение может влиять на инфляцию, что является важным аспектом экономической политики.

Регулирование процентных ставок — еще одна важная функция, которая поддерживает баланс в кредитных отношениях. Уровень процентной ставки имеет значительное влияние на условия кредитования и сбережений. Установив целевые ставки, учреждение может стимулировать или ограничивать кредитование, что в свою очередь влияет на потребление, инвестиции и общий экономический рост.

Кроме того, надзор за финансовыми учреждениями является необходимым элементом его деятельности. Поддержание здоровой конкуренции и защита прав клиентов зависят от качественного контроля за деятельностью коммерческих структур. Чёткие регуляторные нормы способствуют снижению рисков, связанных с банкротством и финансовыми махинациями.

Управление внешними резервами — ещё одна существенная задача. Наличие и использование резервов позволяют стране защитить себя от внешних экономических шоков, обеспечивая стабильность национальной валюты. Данные резервы могут быть использованы для интервенций на валютном рынке, а также для снижения риска валютных колебаний.

Функция финансового посредника позволяет учреждению координировать взаимодействие между различными участниками рынка. Оно выступает связующим звеном между вкладчиками и заёмщиками, обеспечивая тем самым эффективное распределение ресурсов и поддержку экономической активности.

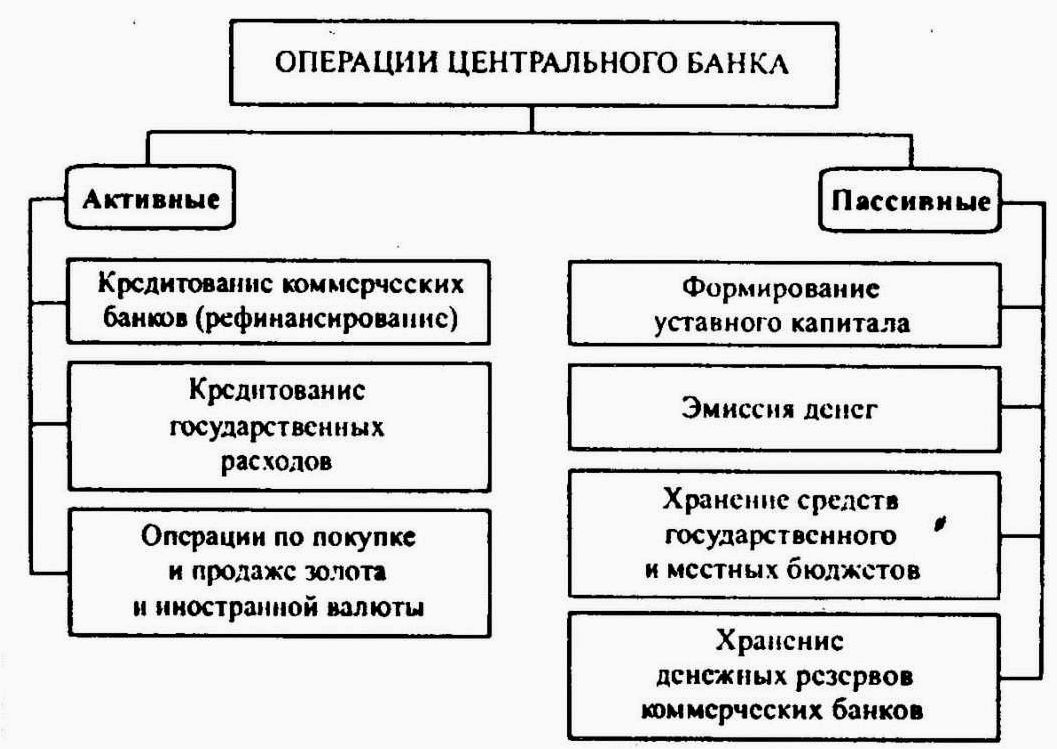

Коммерческие учреждения и их значение в экономике

В современном финансовом мире учреждения, занимающиеся предоставлением денежно-кредитных услуг, играют ключевую часть в экономических процессах. Эти организации обеспечивают население и предприятия возможностями для эффективного управления финансами. Они включают в себя множество функций, таких как хранение депозитов, предоставление кредитов, а также услуги по расчетам и переводу средств. Изучение их деятельности позволяет лучше понять их влияние на макроэкономические показатели и общее состояние экономики.

Функции коммерческих учреждений

- Прием депозитов: Эти учреждения принимают деньги от частных лиц и организаций, обеспечивая их безопасность и возможность получения процентов.

- Предоставление кредитов: Они предлагают заимствования, позволяя клиентам финансировать различные проекты — от покупки жилья до открытия бизнеса.

- Услуги по расчетам: Удобные механизмы для проведения расчетов между клиентами, включая платежные карты и интернет-банк.

- Анализ финансовых рисков: Помогают оценивать и минимизировать финансовые риски, предлагая консультационные услуги.

Влияние на экономическое окружение

Участники финансового рынка, предоставляя доступ к кредитам и ресурсам, влияют на развитие предпринимательства и рост производства. Они способствуют созданию рабочих мест и поддерживают инновации. Коммерческие учреждения также участвуют в формировании денежных потоков, что непосредственно отражается на общей ликвидности экономики.

- Чем больше заимствований, тем активнее экономическая деятельность.

- Увеличение доступности кредитов способствует росту потребительских расходов.

- Конкуренция между учреждениями ведет к улучшению качества обслуживания и снижению процентов по кредитам.

Таким образом, учреждения, предоставляющие финансовые услуги, являются основным двигателем экономического роста, обеспечивая различные финансовые операции и помогая обществу достигать больших высот в благосостоянии и стабильности.

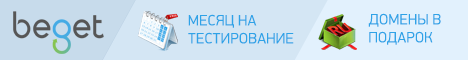

Виды финансовых операций

Каждое финансовое учреждение осуществляет ряд различных действий, которые направлены на удовлетворение потребностей клиентов и поддержку экономики. Эти действия включают в себя как традиционные, так и современные методы работы, которые позволяют управлять финансами частных лиц и организаций. Применяемые процедурыVarTempFBN работают не только для получения прибыли, но и для создания устойчивого финансового механизма, способствующего развитию рынка.

Депозиты — один из наиболее распространенных видов операций, который подразумевает привлечение средств от клиентов. Они могут быть краткосрочными или долгосрочными, обеспечивая клиентам возможность заработать на процентных ставках. Эти средства затем используются для кредитования и других финансовых операций, что создает взаимовыгодную ситуацию для обеих сторон.

Еще одна важная категория — это кредитование. Участие финансовых учреждений в выдаче займов способствует развитию бизнеса и улучшению жизненного уровня населения. Кредиты могут быть различными по характеру, например, ипотечные, автокредиты или потребительские займы, причем каждый из них нацелен на решение конкретных задач клиентов.

Не менее значимой является деньговая переводная операция. Эта услуга важна для осуществления платежей и переводов между физическими лицами и юридическими структурами. Она обеспечивает быстрые и безопасные транзакции, что жизненно важно в нашем быстроменяющемся мире.

Кроме того, инвестиционные операции предоставляют клиентам возможность вложить свои средства в различные финансовые инструменты, такие как ценные бумаги, акции и облигации. Это создает дополнительные возможности для заработка и позволяет диверсифицировать портфель активов. Подобные действия помогают не только пользователям, но и компаниям, увеличивая объем инвестиций и обеспечивая рост экономики.

Что касается обслуживания расчетов, то оно включает в себя осуществление платежей и расчетных операций для бизнеса и населения. Это важный элемент, который обеспечивает широкий спектр услуг, связанных с управлением финансами и финансирование различных проектов.

Каждый из вышеперечисленных видов финансовых операций представляет собой неотъемлемую часть функционирования экономической системы. Их разнообразие и доступность позволяют удовлетворить потребности клиентов, а также способствуют стабильному развитию и процветанию экономики в целом.

Кредиты и их влияние на экономику

Кредиты занимают важное место в финансовом окружении, способствуя разным аспектам экономической активности. Они предоставляют возможность людям и предприятиям осуществлять свои планы, покрывать расходы и инвестировать в развитие. В этом разделе мы рассмотрим, каким образом заемные средства воздействуют на экономику, а также изучим их преимущества и риски.

Влияние кредитования на развитие бизнеса

Заемные средства играют ключевую роль в формировании и расширении бизнеса. На этапе старта многие компании сталкиваются с недостатком финансовых ресурсов для реализации своих идей. Кредиты позволяют им получить необходимую ликвидность для приобретения оборудования, найма сотрудников и запуска производств. Более того, доступ к финансированию может стать стимулом для инноваций и внедрения новых технологий, что в свою очередь способствует росту производительности и конкурентоспособности.

Социальные аспекты и экономическая стабильность

Помимо влияния на бизнес-сектор, кредитование также затрагивает социальные аспекты жизни общества. Заемные средства позволяют гражданам приобретать жилье, автомобили и другие товары длительного пользования, что улучшает качество жизни. Однако слишком высокая закредитованность может привести к финансовым трудностям и экономической нестабильности. Важно, чтобы расчетливое отношение к заемным средствам способствовало устойчивому развитию, а не создавало риски для всей экономики.

Кредиты и их значение для экономического развития

Основные виды кредитов

Существуют различные классификации кредитов, однако наиболее распространенные категории включают следующие:

| Вид кредита | Описание |

|---|---|

| Потребительский | Предоставляется гражданам для покупки товаров и услуг, таких как жилье, автомобили и прочее. |

| Ипотечный | Выдается на длительный срок для приобретения недвижимости, обычно обеспечивается залогом. |

| Коммерческий | Предназначен для бизнеса, включает в себя финансирование оборотного капитала и инвестиции. |

| Государственный | Предоставляется на развитие инфраструктуры или для социальных программ, часто на льготных условиях. |

Влияние кредитования на экономический рост

Кредиты могут значительно повлиять на развитие региона или страны. При разумном использовании они способствуют увеличению производственных мощностей, созданию новых рабочих мест и повышению жизненного уровня населения. Более того, активное кредитование может стимулировать инвестиции в наукоемкие технологии и инновации, что ведет к улучшению конкурентоспособности и экономической стабильности.

Однако важно помнить, что избыточное или неразумное кредитование может привести к негативным последствиям, таким как рост задолженности и финансовые кризисы. Поэтому ключевым аспектом является грамотное управление кредитными рисками и обеспечение долгосрочной устойчивости финансовых институтов.

Кредиты и их влияние на экономику

Кредиты выступают важнейшим инструментом в экономике, способствуя развитию как отдельных организаций, так и целых отраслей. Они не только помогают удовлетворить текущие финансовые потребности, но и стимулируют рост, инвестируя в новые проекты, расширяя производство и обеспечивая рабочие места. Таким образом, денежные средства, выделяемые в виде займов, значительно влияют на общий экономический климат и уровень благосостояния населения.

Типы займов включают в себя разнообразные продукты, такие как потребительские кредиты, ипотека, бизнес-займы и образовательные ссуды. Каждый из них имеет свои условия и характеристики, отвечающие специфическим нуждам заемщиков. Например, потребительские кредиты часто используются для приобретения товаров длительного пользования, тогда как ипотека позволяет людям осуществить мечту о собственном жилье.

Важным аспектом является экономическое воздействие, которое оказывают кредиты на малый и средний бизнес. Благодаря доступным займам, предприниматели получают возможность инвестировать в новые технологии или расширять свою деятельность, что, в свою очередь, приводит к созданию новых рабочих мест и увеличению налоговых поступлений в бюджет.

Однако кредиты могут иметь и негативные последствия. Избыточное заимствование может привести к финансовым трудностям для заемщиков, особенно если условия кредитования становятся слишком обременительными. Это создает риски не только для отдельных лиц, но и для целых секторов экономики, так как массовое дефолтное поведение может нарушить стабильность финансовых учреждений.

Монетарная политика также играет важную роль в регулировании кредитных потоков. Изменения в процентной ставке могут сделать займы более доступными или, наоборот, затруднить их получение. Это влияет на потребительское поведение, инвестиционные решения и, в конечном итоге, на экономический рост.